Von Sarah Godar und Lisa Großmann

Steuervermeidungstricks multinationaler Konzerne und der Steuerwettbewerb zwischen den Staaten untergraben die Finanzierung öffentlicher Haushalte in Nord und Süd. Unter den Folgen leiden die Länder des globalen Südens in besonderem Maße. Allerdings sind gerade diese Länder politisch kaum dazu in der Lage, die internationale Steuerpolitik in ihrem Sinne zu beeinflussen. Sie bleiben vielfach auf die Initiativen der Industrie- und großen Schwellenländer angewiesen.

Mit einer neuen Welle internationaler Kooperationsbemühungen startete das Jahrzehnt nach der Finanzkrise steuerpolitisch zunächst vielversprechend. So wurde auf Initiative von G20 und OECD nicht nur der Weg zum internationalen automatischen Austausch von steuerlichen Informationen geebnet, mit dem sog. BEPS-Prozess (BEPS steht für base erosion and profit shifting, Erosion der Steuerbasis und Gewinnverlagerungen) wurde außerdem ein Rahmen geschaffen, um schädliche Steuervermeidungspraktiken multinationaler Unternehmen einzudämmen. Ausmaß und Entschlossenheit der internationalen Initiativen ließen auf einen steuerpolitischen Umbruch hoffen. Ob sich diese Hoffnungen erfüllen, steht allerdings wieder zur Debatte.

Vor einer neuen Runde im Steuersenkungswettlauf?

Mit dem Brexit-Referendum und der Wahl Donald Trumps zum neuen US-Präsidenten scheinen sich die internationalen Koordinaten erneut zu verschieben. Als Reaktion auf einen möglichen Ausschluss des Vereinigten Königreichs aus dem EU-Binnenmarkt hatten der britische Schatzkanzler Hammond [fn]Vgl. Oltermann (2017). [/fn] und Premierministerin May verkündet, die Unternehmenssteuersätze weiter zu senken (nach aktuellem Plan auf 17 Prozent im Jahr 2020), [fn]Vgl. Radionova (2017). [/fn] um einen Anreiz für die Ansiedlung von Unternehmen zu schaffen. In der internationalen Presse wurde dies als indirekte Drohung gewertet, das Vereinigte Königreich in eine Steueroase für europäische Firmen zu verwandeln. Auch Trumps massive Steuersenkungspläne für Unternehmen und reiche Individuen könnten den internationalen Steuersenkungswettlauf erneut anheizen. [fn]Vgl. Fuest (2017) sowie Hirschfeld Davis/Rappeport/Kelly/Abrams (2017) und Hirschfeld Davis/Rappeport (2017). [/fn]

Steuertricks kosten Milliarden

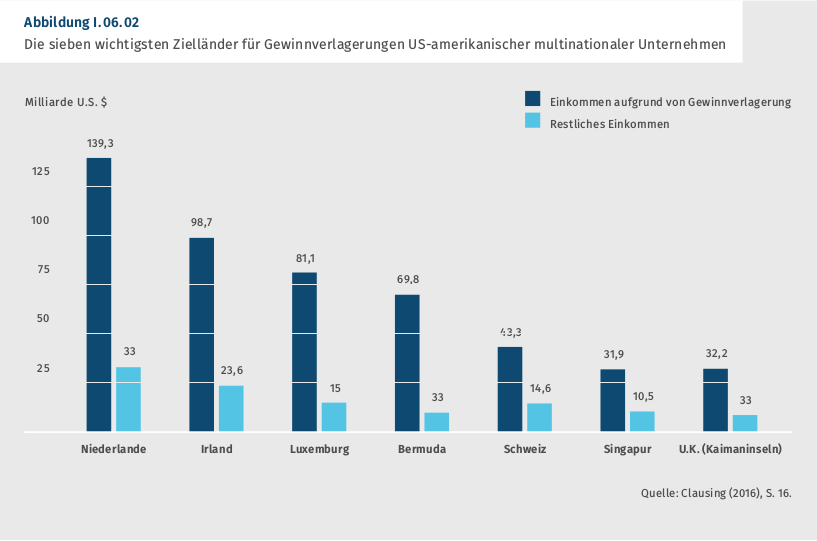

Schon heute profitieren Unternehmen nicht nur von sinkenden Unternehmenssteuersätzen, sondern auch von einem Flickenteppich der Besteuerung grenzüberschreitender Wirtschaftsaktivitäten. Laut Schätzungen der OECD gehen den Staaten global durch die Erosion der Steuerbasis und Gewinnverschiebungen multinationaler Konzerne jährlich 100 bis 240 Milliarden Euro verloren, wobei es sich hier explizit um konservative Annahmen handelt. [fn]Vgl. OECD (2015). [/fn] Eine andere, aktuelle Schätzung geht sogar von 500 Milliarden aus [fn]Vgl. Cobham/Janský (2017). [/fn]. Die Verluste durch Steuervermeidung sind in den Ländern des globalen Südens noch spürbarer. Laut einer Studie der UN-Konferenz über Handel und Entwicklung (UNCTAD) betragen die Verluste durch Unternehmenssteuervermeidung im globalen Süden im Durchschnitt ca. 10 Prozent der gesamten Steuereinnahmen, während dieser Wert für die Länder des globalen Nordens auf etwa 5 Prozent geschätzt wird. [fn]Vgl. Tax Justice Network (2015). [/fn] Hinzu kommen weitere sogenannte illegitime Finanzflüsse, die durch Preismanipulationen im Handel oder den Abfluss von Schwarzgeldern aus Korruption und Geldwäsche entstehen. Das Washingtoner Forschungsinstitut Global Financial Integrity veranschlagt die Kapitalverluste durch illegitime Finanzflüsse für Entwicklungsländer auf 620 bis 970 Mrd. US-Dollar im Jahr 2014 allein. [fn]Vgl. Global Financial Integrity (2017), S. 5. [/fn] Die UN-Wirtschaftskommission für Afrika (UNECA) und die Afrikanische Union beziffern die den afrikanischen Ländern entgangenen Summen auf wenigstens 30 bis 60 Milliarden US-Dollar pro Jahr. [fn]AU/UNECA (2015), S. 34. [/fn]

Die Steuervermeidungstricks der multinationalen Konzerne und der Steuerwettbewerb zwischen den Staaten untergraben die Finanzierung öffentlicher Haushalte in Nord und Süd und wirken sich außerdem verzerrend auf die Wettbewerbsbedingungen für kleine und mittelständische Betriebe aus. Die Marktmacht multinationaler Konzerne hat bedenkliche Ausmaße angenommen. Heute entfallen 50 Prozent des weltweiten Umsatzes in der Herstellung von Lebensmitteln auf 50 Firmengruppen. [fn]Heinrich Böll Stiftung et al. (2017). [/fn] Wenn Firmen wie IKEA und Starbucks in Deutschland kaum Steuern zahlen, verschaffen sie sich einen enormen Wettbewerbsvorteil gegenüber kleineren Anbietern, die weniger Möglichkeiten zur Steuergestaltung haben.

Zum Download dieser Abbildung als PDF.

Wie Unternehmen Steuern vermeiden können

Das internationale System der Unternehmensbesteuerung ist reformbedürftig, darüber besteht weitgehend Einigkeit. Zahlreiche Enthüllungen um skandalös niedrige Steuerzahlungen von Marktriesen wie IKEA, BASF und Co. haben auch einer breiten Öffentlichkeit verdeutlicht, dass der Flickenteppich nationaler Regelwerke den Geschäftspraktiken transnational agierender Konzerne nicht mehr gerecht wird. Tochterfirmen multinationaler Unternehmen werden in den jeweiligen Ländern als selbstständige Einheiten besteuert. Dabei ist jedoch kaum nachzuvollziehen, ob der steuerliche Gewinn einer Tochterfirma korrekt ausgewiesen oder zum Beispiel durch manipulierte Preisfestsetzungen für konzerninterne Transaktionen künstlich kleingerechnet wird. Die Manipulationsmöglichkeiten sind so vielfältig, dass es immer wieder gelingt, Gewinne auf dem Papier in Niedrigsteuerländer zu verschieben. Für bestimmte Finanztransaktionen, Managementdienstleistungen, Patent-, Lizenz- oder Franchisinggebühren ist es fast unmöglich, überhaupt vergleichbare Verrechnungspreise festzulegen.

Eine Ende 2016 erschienene Studie im Auftrag der Grünen Fraktion im Europaparlament schätzt, dass sich die Steuervermeidungstricks des Chemiekonzerns BASF allein auf rund 900 Millionen Euro im Zeitraum 2010 bis 2015 summieren. [fn]Vgl. Auerbach (2016). [/fn] Dabei kommen verschiedene Steuervermeidungsstrategien und ein großes Netzwerk aus Tochterfirmen in verschiedenen Ländern zum Einsatz, u.a. in Belgien, Malta, den Niederlanden und der Schweiz. So bieten einige dieser Länder besonders günstige steuerlich Konditionen für Einnahmen, die aus der Nutzung von Patenten oder Markenrechten durch Tochterfirmen entstehen. Die künstliche Aufblähung der Lizenzgebühren erlaubt es einer Tochterfirma, den in einem Hochsteuerland entstehenden Gewinn kleinzurechnen, während die Einnahmen aus Patenten in Ländern mit sogenannten Patentboxen Steuerfreiheit genießen oder nur mit einem sehr geringen Steuersatz belastet werden. So machte BASF offenbar großzügig Gebrauch von der niederländischen innovation box, die vorsieht, dass Einkünfte aus Lizenzen und Patenten mit nur fünf Prozent besteuert werden. Auch mithilfe gruppeninterner Darlehen und deren nachlässiger steuerlicher Behandlung in den Niederlanden konnten Steuern minimiert werden. [fn]Ebd. [/fn]

Schattenfinanzzentren und das Race to the Bottom

Während die Steuervermeidungstricks der Unternehmen und bestimmte von Steueroasen geschaffene Steuervergünstigungen auch von offizieller Seite zunehmend kritisch gesehen werden, wird z. B. von den EU-Finanzministern hervorgehoben, dass allein ein Steuersatz von Null Prozent auf bestimmte Einkommensarten nicht ausreicht, um eine Prüfung zur Aufnahme auf die EU-Schwarzliste der Länder und Gebiete mit unfairen Steuerpraktiken einzuleiten. Wenig überraschend stehen hinter diesem Votum auch EU-Mitglieder wie Irland, Luxemburg, Malta und die Niederlande. Dennoch spiegelt die Entscheidung auch den nach wie vor verbreiteten Irrglauben wieder, dass Steuerwettbewerb an sich nicht problematisch sei, solange es sich um „fairen“ Steuerwettbewerb handele.

Es gibt viele Gründe anzunehmen, dass der Wettbewerbsgedanke übertragen auf Staaten nicht zu einem positiven Ergebnis führt. Das gilt vor allem dann, wenn Unternehmen zwar die mit öffentlichen Geldern bereitgestellte Infrastruktur in Hochsteuerländern nutzen, ihre Gewinne aber auf dem Papier in Länder verschieben, in denen sie offensichtlich weder qualifizierte Fachkräfte noch Forschung öffentlicher Universitäten oder ausgebaute Verkehrswege in Anspruch nehmen. Eine Briefkastenfirma lebt bescheiden. Abgesehen davon werden öffentliche Ausgaben auch für nicht direkt die Produktivität von Unternehmen steigernde Maßnahmen benötigt, z.B. um die negativen Folgen des Wirtschaftens wie z. B. Umweltzerstörung auszugleichen oder weitergehende gesellschaftliche Ziele wie Chancengleichheit zu verwirklichen. Diese wichtigen Funktionen des öffentlichen Sektors werden durch Steuerwettbewerb ausgehöhlt. Dies führt dazu, dass öffentliche Ausgaben gesenkt werden müssen oder die Steuerlast auf die Arbeitnehmer/innen umgeschichtet wird. Das ist aus verteilungspolitischer Sicht abzulehnen und gerade in Ländern des globalen Südens kaum umzusetzen, da formale Arbeitsverhältnisse und Transaktionen einen viel geringeren Teil der gesamtwirtschaftlichen Aktivität ausmachen.

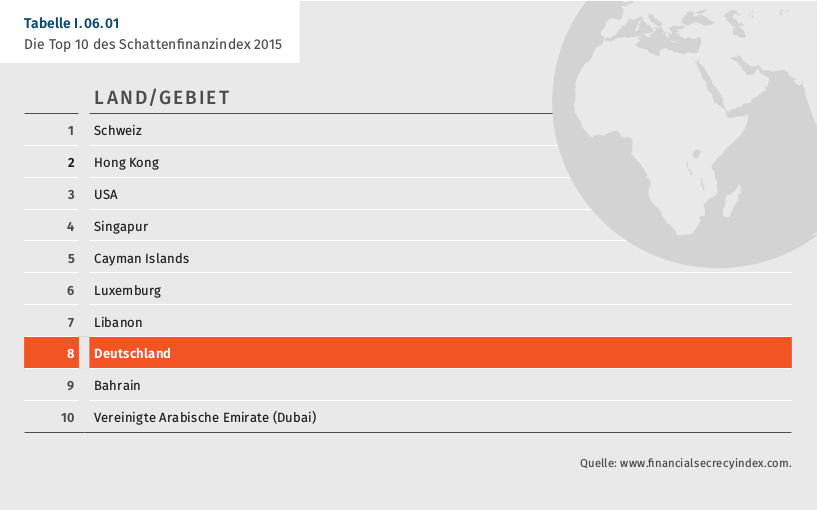

Das Modell Steueroase scheint sich indes nur für einzelne, kleine Länder zu lohnen, die so übermäßig hohe Unternehmensgewinne anziehen, dass selbst ein winziger Anteil dieser Gewinne noch verhältnismäßig viel Geld in den kleinen Staatshaushalt spült. Ein umfassender Blick auf das Phänomen der Steuer- und Verdunkelungsoasen offenbart allerdings, dass auch große Staaten wie Deutschland in Sachen Transparenz keine Vorreiter sind und vor allem ärmere Länder zu wenig dabei unterstützen, die ihnen zustehenden Steuereinnahmen einzutreiben und Korruption zu bekämpfen. Für den Schattenfinanzindex sammelt das Tax Justice Network seit 2009 Informationen zum Bankgeheimnis, zur Verfügbarkeit von Eigentümer-Informationen, zur Effizienz der Finanzbehörden, zum Austausch von Daten zwischen den Behörden verschiedener Länder und zur Geldwäschebekämpfung. Deutschland kam 2015 auf Platz 8 des Rankings, zählt also zu den weltweit größten Verdunkelungsoasen. [fn]Auch der Anteil des Standorts am weltweiten Geschäft mit Finanzdienstleistungen für ausländische Kunden fließt in das Ranking mit ein. Die nächste Aktualisierung des Index erscheint im Herbst 2017. [/fn] Das Tax Justice Network sieht vor allem noch erheblichen Reformbedarf bei der Geldwäschebekämpfung und der Zusammenarbeit mit ausländischen Steuerbehörden (vgl. Tabelle I.06.01). [fn]Vgl. www.financialsecrecyindex.com sowie Meinzer (2015), S. 67ff. [/fn] Was den Informationsaustausch mit anderen EU-Ländern betrifft, befindet sich Deutschland zwar auf einem guten Weg. Die Bundesregierung sperrt sich jedoch in den entscheidenden Bereichen (öffentliche Register der wahren Firmeneigentümer und öffentliche länderbezogene Berichterstattung multinationaler Unternehmen) gegen die uneingeschränkte Weitergabe bzw. Veröffentlichung von Daten, die den Finanzbehörden ärmerer Länder beim Aufdecken von Steuerumgehungs- und Korruptionsfällen helfen würden.

Zum Download dieser Abbildung als PDF.

Lösungsansätze

Die bisherige Strategie – mit dem Verweis auf die unbezwingbaren Kräfte der Globalisierung nur hilflos mit den Achseln zu zucken – hat in vielen Ländern dazu geführt, dass sich eine wachsende Zahl von Wähler/innen von der Politik im Stich gelassen fühlt und sich rechten Parteien zuwendet. Diese gewinnen nicht nur mit rassistischer Stimmungsmache, sondern auch mit Schutzversprechen vor den Zumutungen des deregulierten internationalen Wirtschaftssystems an Zulauf. Dabei gibt es Ansätze, die, basierend auf internationaler Kooperation, ein Voranschreiten und Beheben internationaler Regulierungsdefizite ermöglichen würden.

- Ein globales Forum zur Kooperation in Steuerfragen: Zahlreiche zivilgesellschaftliche Organisationen und Regierungen aus dem globalen Süden kritisieren, dass die Abstimmungen über globale Steuerthemen v.a. bei der OECD oder im Rahmen der G20, stattfinden. Die dort erarbeiteten Standards sind naturgemäß auf die Interessen ihrer Mitglieder, der größten Wirtschaftsnationen, ausgerichtet. Stattdessen könnte der bestehende UN-Expertenausschuss für die internationale Zusammenarbeit in Steuerfragen um eine zwischenstaatliche Kommission mit universeller Mitgliedschaft ergänzt werden. [fn]Vgl. Group of 77 and China (2014). [/fn] Dieser Vorschlag wurde allerdings von den Ländern des globalen Nordens – darunter die Bundesregierung – zuletzt während der 3. Internationalen Konferenz über Entwicklungsfinanzierung in Addis Abeba blockiert.

- Öffentliche länderbezogene Berichterstattung: Als wichtigster erster Schritt im Kampf gegen Steuervermeidung steht die Erhöhung der Transparenz. Für die Öffentlichkeit muss nachvollziehbar werden, wie multinationale Unternehmen ihre wirtschaftlichen Aktivitäten auf die verschiedenen Standorte verteilen und wie diese im Verhältnis stehen zu ihren Steuerzahlungen an den jeweiligen Standorten. Die OECD empfiehlt die Einführung länderbezogener Berichte (Country-by-Country-Reporting), in denen Konzerne ihre weltweiten Aktivitäten und Steuerzahlungen nach Ländern aufschlüsseln. Die deutsche Regierung ist jedoch dagegen, diese Daten öffentlich zugänglich zu machen.

- Offenlegung von Steuervereinbarungen zwischen Finanzämtern und Firmen (Tax Rulings), in denen z. B. die anzuwendenden Verrechnungspreise festgelegt werden: Zwar spricht grundsätzlich nichts gegen diese Verwaltungspraxis. Der Lux-Leaks-Skandal hat aber gezeigt, dass die Steuervereinbarungen mitunter EU-rechtswidrig waren und als von Unternehmensberatungen ausgedealte Steuergeschenke verkauft werden. [fn]Vgl. Hentschel (2016). [/fn] In der EU wurde entschieden, Informationen über diese Steuervereinbarungen zumindest unter den Behörden automatisch auszutauschen. Eine Veröffentlichung würde es der Zivilgesellschaft ermöglichen, großzügige Steuergeschenke der Regierungen an Firmen zu hinterfragen.

- Verzicht auf Reziprozität: Insbesondere für diejenigen Länder des globalen Südens, die über geringere administrative Kapazitäten verfügen, ist zudem eine Veröffentlichung der Berichte vorläufig der einzige Weg, überhaupt an die Daten zu kommen. Denn aufgrund der u.a. von der deutschen Regierung geforderten Reziprozitätsregelungen (d.h. dass Daten nur an Länder übermittelt werden, die ihrerseits Daten liefern) und den strengen Datenschutzanforderungen würde es mit verwaltungsmäßig schlecht aufgestellten Behörden zu keinem Austausch kommen. Deshalb sollte die gegenseitige Informationsweitergabe nicht zwingende Voraussetzung für die Meldung der Daten sein.

- Stärkung der Finanzverwaltungen: Anstatt die Datenweitergabe zu ermöglichen, setzt die Bundesregierung im Konzert der reicheren Länder des Nordens darauf, die Kapazitäten der Finanzverwaltungen in den Ländern des globalen Südens zu stärken. Dazu hat sie in Kooperation mit den Regierungen der Niederlande, Großbritanniens und der USA die Addis Tax Initiative ins Leben gerufen. [fn]Vgl. dazu www.addistaxinitiative.net/. [/fn] Die (Geber-) Länder verpflichten sich, die Mittel für die technische Zusammenarbeit im Bereich Steuern und heimische Ressourcenmobilisierung bis zum Jahr 2020 gemeinschaftlich zu verdoppeln. [fn]Vgl. www.addistaxinitiative.net/documents/Addis-Tax-Initiative_Declaration_EN.pdf. [/fn] Allerdings gibt es im Bereich der Steuerverwaltungen auch in Deutschland noch einiges zu tun. Die Zahl der Angestellten in deutschen Steuerbehörden war lange rückläufig. Damit liegt Deutschland im europaweiten Trend. Allein 2008 bis 2012 wurden 56.865 Stellen in europäischen Finanzverwaltungen abgebaut, allein in Deutschland 2.981 Stellen. [fn]Vgl. Meinzer (2015), S. 152. [/fn]

- Schutz von Whistleblower/innen. Whistleblower/innen haben Enthüllungen wie im Fall von Lux-Leaks erst ermöglicht. Ihr rechtlicher Schutz sollte dringend verbessert werden, denn derzeit sind sie einem sehr hohen persönlichen Risiko in Form von Jobverlust und Anklagen vor Gericht ausgesetzt.

- Gesamtkonzernsteuer: Grundsätzlich sollte das Ziel einer Gesamtkonzernsteuer weiter vorangetrieben werden. Dies würde die Transparenz in Steuerfragen erhöhen, Inkonsistenzen zwischen den nationalen Steuergesetzgebungen abbauen und damit die Spielräume für unerwünschte Steuergestaltungen verringern. Gezielte Steuer-Dumping-Strategien einzelner Regierungen könnten allerdings nur durch die Einigung auf Mindeststeuersätze erreicht werden. [fn]Hentschel (2017). [/fn]

Sarah Godar

Sarah Godar ist Koordinatorin des Netzwerks Steuergerechtigkeit Deutschland.

Lisa Großmann

Lisa Großmann ist Koordinatorin des Netzwerks Steuergerechtigkeit Deutschland.

AU/UNECA (2015): Illicit Financial Flows – Report oft he High Level Panel on Illicit Financial Flows from Africa. Addis Abeba.

www.uneca.org/publications/illicit-financial-flows

Auerbach, Marc (2016): Toxic Tax Deals. When BASF’s Tax Structure Is More About Style Than Substance. Brüssel: The Greens/EFA Group in the European Parliament.

www.gruene-europa.de/fileadmin/dam/Deutsche_Delegation/ToxicTaxDealsVF2.pdf

Batalla, Marta (2015): Should countries cooperate on taxes at the United Nations? New York: Global Policy Forum/Social Watch.

www.globalpolicywatch.org/blog/2015/06/24/cooperate-on-taxes/

Cobham, Alex (2017): Estimating tax avoidance: New findings, new questions. London: Tax Justice Network.

www.taxjustice.net/2017/03/22/estimating-tax-avoidance-questions/

Cobham, Alex/Janský, Petr (2017): Global distribution of revenue loss from tax avoidance. WIDER Working Paper 2017/55

www.wider.unu.edu/sites/default/files/wp2017-55.pdf

Fuest, Clemens (2017): Trumps Steuerrevolution. Gastbeitrag im Handelsblatt, 09.02.2017.

www.handelsblatt.com/my/politik/international/gastbeitrag-von-clemens-fuest-die-folgen-von-trumps-steuerrevolution-/19363946.html

G77 and China (2014): Statement at the second round of substantive informal session of the preparatory process for the Third International Conference on Financing for Development. New York.

www.un.org/esa/ffd/wp-content/uploads/2014/12/9Dec14-statement-g77.pdf

Global Financial Integrity (2017): Illicit Financial Flows to and from Developing Countries: 2005-2014. Washington, D.C.

www.gfintegrity.org/wp-content/uploads/2017/05/GFI-IFF-Report-2017_final.pdf

Heinrich-Böll-Stiftung et al. (2017): Konzernatlas – Daten und Fakten über die Agrar und Lebnsmittelindustrie 2017. Berlin.

www.boell.de/sites/default/files/konzernatlas-2017.pdf

Hentschel, Karl-Martin (2016): Der Kampf gegen aggressive Steuervermeidung hat begonnen – aber der Weg ist noch lang. Eine Zwischenbilanz nach den Panama Papers und BEPS. Info Steuergerechtigkeit #13. Berlin: Netzwerk Steuergerechtigkeit Deutschland.

https://netzwerksteuergerechtigkeit.files.wordpress.com/2014/06/info-steuergerechtigkeit_stand-nach-beps3.pdf

Hentschel, Karl-Martin (2017): Die Gesamtkonzernsteuer. Systemwechsel bei der Unternehmensbesteuerung. Vorteile, Fallstricke und der Kampf um die Umsetzung. Info Steuergerechtigkeit #14. Berlin: Netzwerk Steuergerechtigkeit Deutschland. https://netzwerk-steuergerechtigkeit.de/material/info-steuergerechtigkeit/

Hirschfeld Davis, Julie/Rappeport, Alan (2017): White House Proposes Slashing Tax Rates, Significantly Aiding Wealthy. In: The New York Times, 26.04.2017.

www.nytimes.com/2017/04/26/us/politics/trump-tax-cut-plan.html

Hirschfeld Davis, Julie/Rappeport, Alan/Kelly, Kate/Abrams, Rachel (2017): Trump’s Tax Plan: Low Rate for Corporations, and for Companies Like His. In: The New York Times, 25.04.2017.

www.nytimes.com/2017/04/25/us/politics/tax-plan-trump.html

Kar, Dev/Spanjers, Joseph (2015): Illicit Financial Flows from Developing Countries: 2004-2013. Washington, D.C.: Global Financial Integrity.

www.gfintegrity.org/wp-content/uploads/2015/12/IFF-Update2015-Final.pdf

Meinzer, Markus (2015): Steueroase Deutschland – Warum bei uns so viele Reiche keine Steuern zahlen. München.

Obenland, Wolfgang (2016): Options for Strengthening Global Tax Governance. International Policy Analysis. Aachen/Bonn/Berlin: Friedrich-Ebert-Stiftung/MISEREOR/Global Policy Forum.

www.globalpolicy.org/images/pdfs/GPFEurope/12958.pdf

OECD (2014): Two-Part Report to G20 Developing Working Group on the Impact of BEPS in Low Income Countries. Paris.

www.oecd.org/tax/tax-global/report-to-g20-dwg-on-the-impact-of-beps-in-low-income-countries.pdf

OECD (2015): Measuring and Monitoring BEPS, Action 11 - 2015 Final Report. Paris.

www.oecd-ilibrary.org/content/book/9789264241343-en

Oltermann, Philip (2017): Hammond threatens EU with aggressive tax changes after Brexit. In: The Guardian, 15.01.2017.

www.theguardian.com/politics/2017/jan/15/philip-hammond-suggests-uk-outside-single-market-could-become-tax-haven

Rodionova, Zlata (2017): Theresa May's planned corporation tax cut 'won't come close' to protecting economy from Brexit, warns JP Morgan. In: Independent, 27.02.2017.

www.independent.co.uk/news/business/news/theresa-may-corporation-tax-cut-hard-brexit-silver-bullet-jp-morgan-bank-uk-government-a7601261.html

Tax Justice Network (2015): UNCTAD: multinational tax avoidance costs developing countries $100 billion+.

www.taxjustice.net/2015/03/26/unctad-multinational-tax-avoidance-costs-developing-countries-100-billion/

Wilson, John Douglas (1999): Theories of tax competition. In: National Tax Journal 52 (2), S. 269-304.

www.socsci.uci.edu/~jkbrueck/course%20readings/Econ%20272B%20readings/wilson%20ntj.pdf